Под словом «патент» обычно подразумевают специальные документы о каких-то изобретениях. К примеру, человек придумал нечто новое и решил запатентовать это. Но такое существует понятие патентной системы налогообложения. Она работает в РФ давно, и ею успели воспользоваться многие индивидуальные предприниматели.

Стоит отметить, что патентная система налогообложения (ПСН) является добровольной. ИП может перейти на неё по личному усмотрению, даже в середине года, а также отказаться от её использования после завершения срока действия.

Попробовав ПСН, многие с удовольствием приобретают новый патент. Другие предприниматели переходят на иные режимы налогообложения.

Что это такое

В случае с грузоперевозками патент является достаточно распространённой, востребованной и удобной схемой. Конечно, всё индивидуально. Поэтому нужно детальнее изучить суть системы, понять, как она работает и рассчитывается.

Суть патента заключается в том, что предприниматель платит фиксированную сумму за период использования этой системы. Это позволяет точно рассчитывать, сколько нужно будет заплатить за тот или иной период.

Есть несколько основных моментов, которые следует знать про ПСН:

- Устанавливается на уровне субъектов. На 2021 год эта система уже введена во всех регионах. Но субъекты РФ могут устанавливать конкретные условия для применения этого вида налогообложения. Это касается видов деятельности, число транспортных средств и так далее. Прежде чем переходить на этот режим, рекомендуется изучить Налоговый Кодекс, а также ознакомиться с законами конкретного субъекта относительно патента.

- Срок выдачи — от 1 до 12 месяцев. Предприниматель сам выбирает, на какой именно период будет оформлен патент. К примеру, сначала он берёт на 2 месяца. Если система подходит, то продлевает. При этом патенты выдают любого числа месяца, а также на любое количество дней в рамках календарного года. Но минимальный срок — это 1 месяц.

- Сотрудники. Предприниматели могут нанимать работников, используя трудовой или гражданско-правовой договор. При этом существуют некоторые ограничения.

- Что платить не нужно. Используя ПСН, предприниматель не должен платить НДФЛ, налог на имущество физлица, а также НДС. Но в случае, когда осуществляется ввоз товаров на территорию РФ, ввозной НДС платится в общем порядке. Не предусмотрено освобождение от обязанностей налоговых агентов по НДС.

- ИП на патенте платят страховые взносы за себя в общем порядке. Это фиксированная сумма в Пенсионный Фонд. Но если доход составляет боле 300 тысяч рублей в год, тогда ещё плюс 1%.

- Если ИП имеет наёмных рабочих, он, будучи работодателем, в общем порядке обязан платить страховые взносы, а также НДФЛ от суммы выплачиваемой заработной платы.

Всё это прямо указывает на то, что грузоперевозчики, оформленные как индивидуальные предприниматели, могут работать по патентной схеме. Как именно, теперь можно разобраться.

Особенности регулирования патентов на автомобильные грузоперевозки

Патент, как вы поняли, это налоговый специальный режим, доступный для индивидуальных предпринимателей. Действует система на некоторые виды деятельности, в числе которых грузовые автомобильные перевозки.

При оформлении патента на перевозку грузов для ИП предусматривается выплата в виде фиксированной суммы, которая заменяет налоги от доходов перевозчика.

При этом Налоговый Кодекс предусматривает ряд условий относительно того, какие именно предприниматели могут использовать такую систему налогообложения:

- Количество автомобилей. Не более 20 единиц. В учёт берутся все транспортные средства. В их числе личные машины, взятые в лизинг или в аренду, а также находящиеся в ремонте.

- Число сотрудников. Допускается наличие не более 15 человек, работающий на ИП грузоперевозчика. Все они должны быть официально оформлены в штате, либо работать по гражданско-правовому договору. Ещё в середине 2021 года в Госдумы был внесён законопроект, направленный на увеличение этого лимита с 15 до 50 человек. Авторы, коими является Ярославская областная Дума, считают, что при 20 машинах с 15 сотрудниками вести деятельность невозможно.

- Годовой доход. Он должен составлять не более 60 миллионов рублей. При этом принимаются во внимание все доходы у ИП.

Важно уточнить, что разные субъекты РФ могут вносить свои изменения в указанные лимиты. Если для Московской области ограничением является 20 автомобилей, то в Томской области ИП разрешается иметь не более 10 транспортных средств, чтобы работать по патентной системе.

Конкретные требования и ограничения прописаны в региональном законодательстве. Поэтому нужно изучать правила и законы того региона, где предприниматель собирается вести свою деятельность.

Как рассчитывается стоимость

Получить на грузовые перевозки налоговый патент в 2021 году желают многие предприниматели. Для некоторых ИП — это действительно удобная система налогообложения.

Но всё же предварительно стоит узнать, будет ли патент на осуществляемые грузовые перевозки действительно выгодным в 2021 или в следующем 2022 году. Для этого нужно посчитать сумму, которую придётся платить.

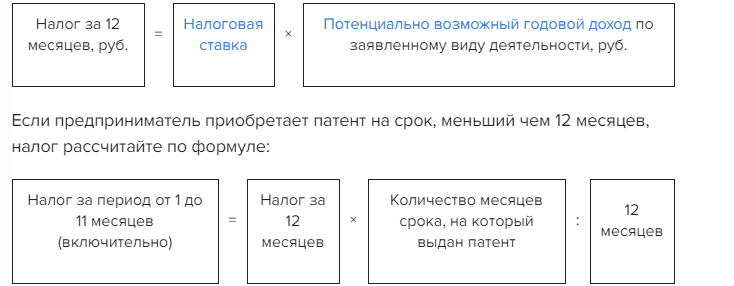

Размер налога формируется исходя из следующих данных:

- потенциальный доход;

- налоговая ставка;

- длительность оформления патента;

- количество и характеристики автомобилей.

Потенциальный доход предусмотрен в нормативных актах конкретного региона страны. В общих случаях отталкиваются от той налоговой ставки, которая прописана в Налоговом Кодексе. Это 6%. Но субъекты РФ могут снижать её и даже опускать до 0%. Так обычно делают для недавно зарегистрированных ИП.

Проведём примерный расчёт. В основу будут взяты следующие параметры:

- предприниматель проживает в Москве;

- патент приобретается сроком на 3 месяца;

- в распоряжении есть 4 машины с грузоподъёмностью 2 тонны каждая.

Теперь о том, как вычисляется сумма по ПСН.

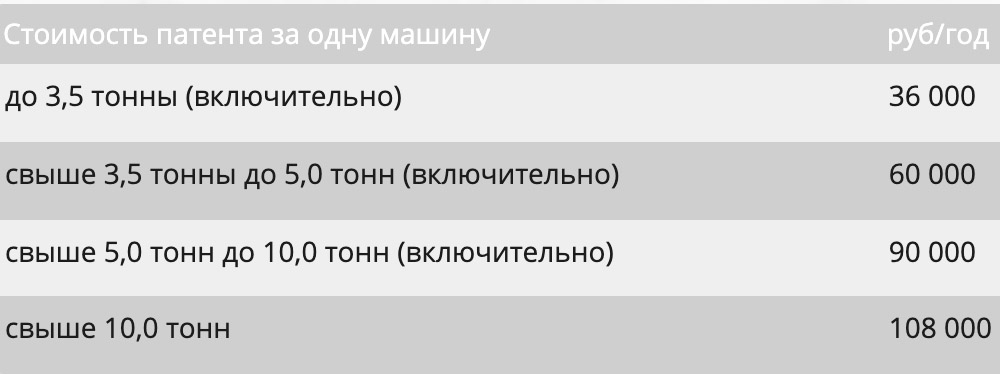

- Потенциальный доход. Определяется по нормам в региональных законах о патентах. В столице РФ потенциальный доход грузоперевозчика с 1 автомобиля грузоподъёмностью до 3,5 тонн составляет 600 тысяч рублей. Если таких машин 4, то доход составит 2,4 миллиона рублей.

- Стоимость патента за год. Берётся ставка в размере 6%, поскольку в Москве нет иных ставок для патентной системы. А 6% от потенциального дохода — это 144 тысячи рублей.

- Фактическая стоимость за 3 месяца. Для этого нужно разделить налоговую сумму в размере 144 тысяч рублей на 12 (количество месяцев в году). Получается цена 1 месяца патента. Умножив на 3, получим 36 тысяч рублей.

Необязательно сидеть с калькулятором и пытаться вычислить сумму. Налоговая служба предлагает собственный сервис. Он получил название «Расчёт патента». Здесь достаточно заполнить все поля, указав необходимую информацию, что позволит узнать точную стоимость патента конкретно для вашего случая.

Количество патентов для межрегиональных грузоперевозок

Планируя использовать патент как систему налогообложения, ведя ИП по перевозке грузов автомобильным транспортом, многих интересует, сколько таких патентов придётся оформлять.

Ведь многие ИП осуществляют доставку товаров не только в пределах своего региона. А поскольку в других регионах могут действовать свои ставки по патентам и ограничения, то возникает вопрос: не будет ли у человека проблем, имея лишь один патент.

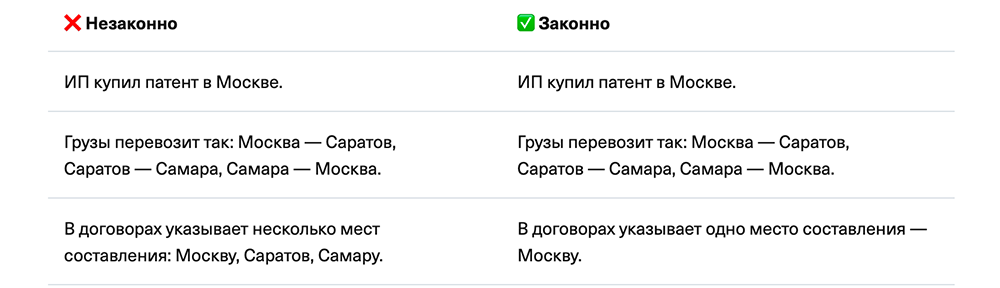

Оказывая транспортные услуги по перевозке грузов, для межрегиональной доставки достаточно 1 патента. Тут лишь необходимо правильно оформить договор.

Документ оформляется и приобретается по месту, где свою деятельность ведёт предприниматель. То есть в регионе, где базируются все автомобили. Формируя договор с клиентом, в качестве места составления соглашения нужно указывать регион, в котором покупался патент.

Ключевое значение имеет место подписание договора, а не то, где находится заказчик. Это правило продиктовано Министерством Финансов. И любой суд согласится с правомерностью такой трактовки. ИП может перевозить грузы из региона в регион. Главное, чтобы договор с клиентом был подписан там, где оформлялся патент.

Как оплатить патент и внести страховые взносы

Для такой деятельности как перевозка грузов автомобильным транспортом, существующая патентная система налогообложения может стать действительно выгодной и интересной с позиции предпринимателя.

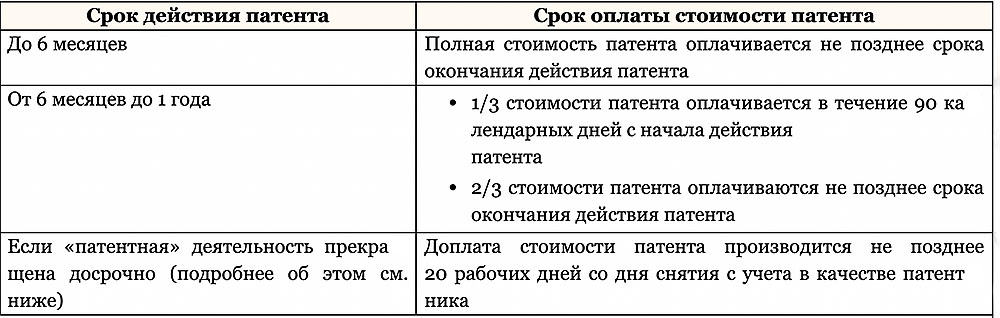

Если говорить об оплате договора при работе грузоперевозчиком, то тут принцип такой же, как и для других видов деятельности.

При условии, что документ действует менее 6 месяцев, оплату нужно выполнить 1 платежом и в любое время. Единственное ограничение — успеть нужно до того, как истечёт срок действия налогового договора.

Если срок действия 6-12 месяцев, оплата выполняется с помощью 2 платежей. Первую треть платят в первые 3 месяца с момента оформления документа. Ещё 2/3 до завершения срока действия.

Предположим, стоимость составит 30 тысяч рублей. Срок действия — с апреля до октября 2021 года. Тогда 10 тысяч рублей нужно заплатить до 31 июля, а ещё 20 тысяч до 31 декабря.

О таком понятии как «налоговые каникулы» грузоперевозчикам думать не приходится. Их вид деятельности не соответствует требованиям, которые пострадали от пандемии.

Зато нужно платить страховые взносы. И это помимо стоимости патента. В 2021 году действуют такие нормы:

- Фиксированный взнос. Сумма составляет 40874 рубля.

- Дополнительный пенсионный взнос. Оплата будет составлять 1% от потенциального годового дохода.

Ошибочно считать, что патент — это единственная платёж, который придётся оплачивать грузоперевозчику. Но даже и при таких условиях многие соглашаются переходить на эту схему, видят в ней выгоду и перспективу.

Как уменьшить стоимость патента

Соответствующая возможность появилась только в 2021 года. Снизить стоимость можно на сумму страхового взноса.

Причём если у ИП сотрудников нет, стоимость налога уменьшается полностью, а при наличии сотрудников — не более чем на половину от стоимости.

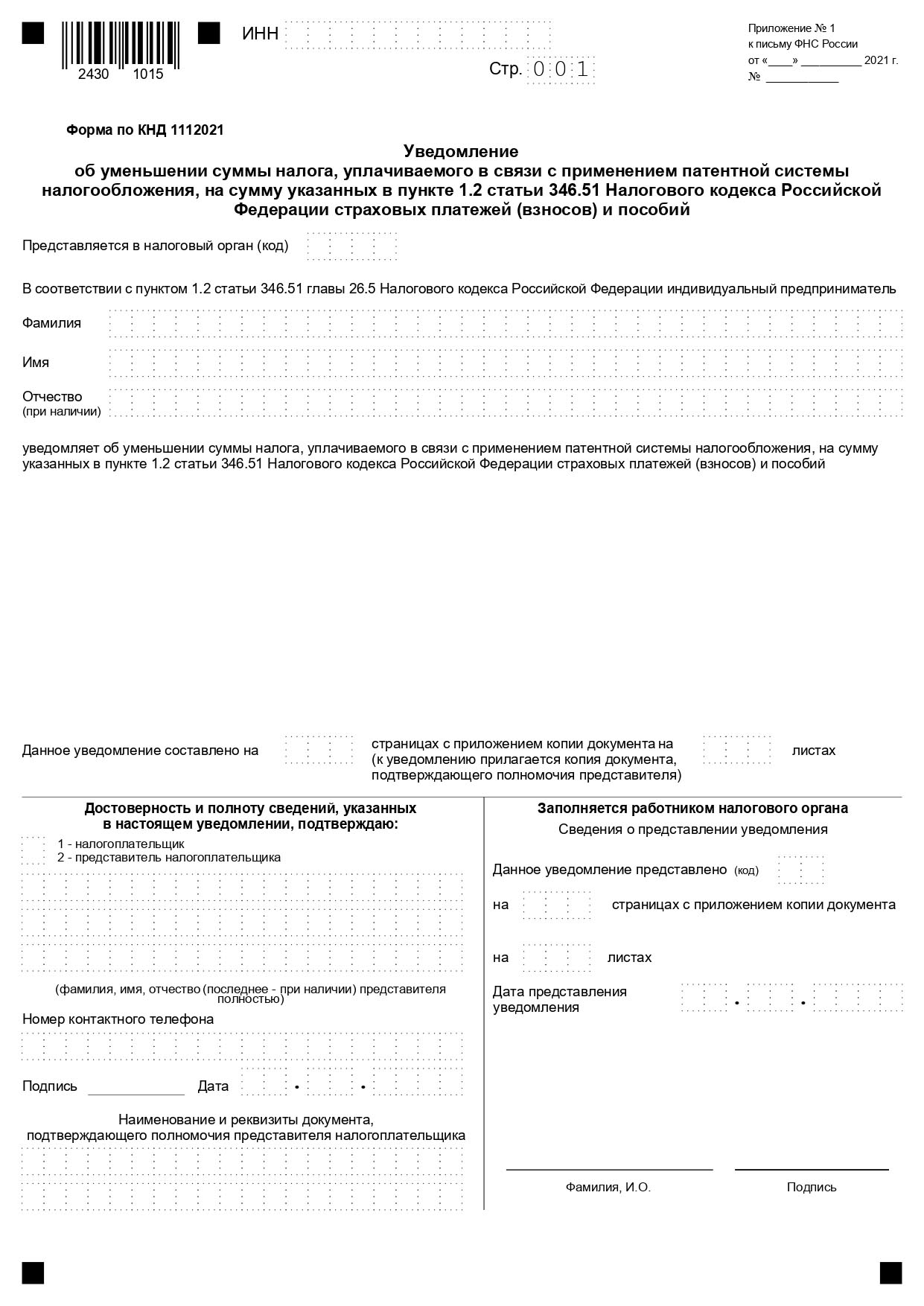

Чтобы сделать это, необходимо отправить уведомление в налоговую о том, что все страховые взносы были оплачены.

Схема не самая простая, но стоит разобраться. Для примера возьмём патент на 48 тысяч рублей. Действует с 1 марта до 31 декабря текущего года. Тогда нужно сделать следующее:

- не позднее 31 марта заплатить треть, то есть 16 тысяч рублей, а остальное нужно отдать до 31 декабря;

- плюс до конца года требуется оплатить фиксированный страховой взнос (40874 рубля);

- можно до 31 мая заплатить за часть взносов, а не за патент, 16 тысяч рублей;

- до 31 мая отправить в налоговую уведомление об этом факте;

- платить теперь за патент 16 тысяч рублей не придётся, поскольку Налоговая службы примет в зачёт оплаченный страховой взнос;

- к концу года останется отдать остаток по страховому взносу — это 40874 рубля с вычетом оплаченных ранее 16 тысяч, что даёт в остатке 24874 рубля;

- в налоговую подаётся уведомление об оплате этой части, которую примут как в зачёт патента;

- оплатив взносы, стоимость патентного договора составит всего 7126 рублей (от 48 тысяч отнимаем уже уплаченные 40874 рубля).

Вот и получается, что платить за ПСН придётся всего 7126 рубля, а не изначальные 48 тысяч.

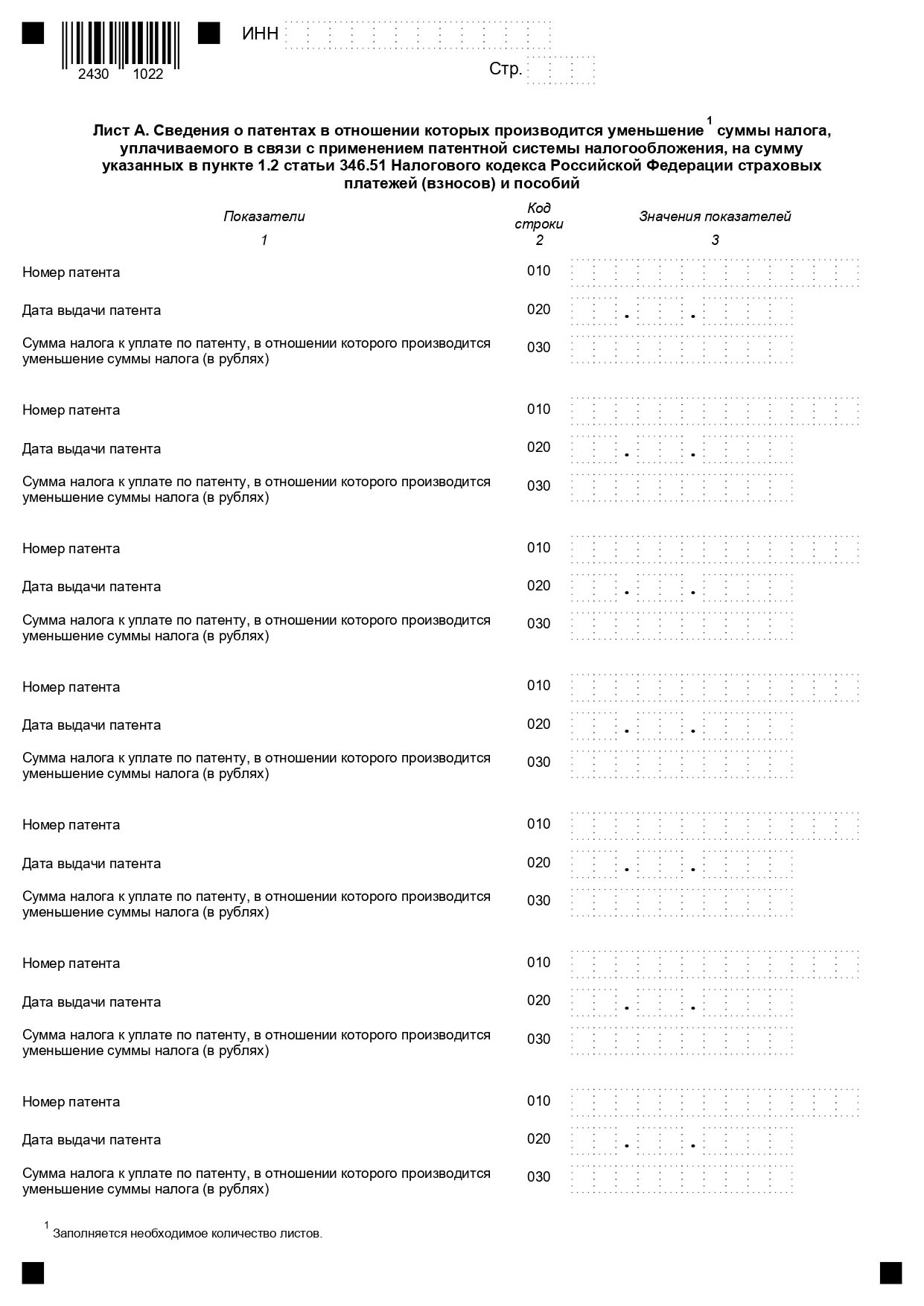

Скачать бланк уведомления об уменьшении суммы налога, уплачиваемого в связи с применением патентной системы налогообложения, можно здесь.

Как оформляется патент для ИП-грузоперевозчика

В случае грузоперевозок порядок оформления будет таким же, как и для всех остальных видов предпринимательской деятельности.

Есть 3 возможности сделать это:

- при регистрации индивидуального предпринимателя;

- меняя налоговый режим;

- открывая новый вид деятельности для своего уже существующего ИП.

Оформляется всё путём заполнения заявления на патент. Причём образец заполнения легко найти на официальном сайте налогового ведомства.

Взяв образец для последующего заполнения заявления на патент, осуществляющий перевозки грузов предприниматель должен указать информацию на 2 основных листам. Также есть лист Б. В нём прописываются сведения о машинах, которые будут использоваться при грузоперевозках.

Уже сейчас многие юридические организации готовы предложить услуги помощи по переходу на ПНС. Цены, в зависимости от перечня оказываемых услуг, варьируются от 2,5 до 10 тысяч рублей. Если кому-то не хочется заниматься этими вопросами лично, то можно упростить задачу, обратившись к специалистам.

Но объективно ничего сложного в переходе на другую систему налогообложения нет. Особенно при наличии образца для заполнения. Просто вносите свои данные, проверяете их правильность, после чего остаётся лишь перехода на ПНС после рассмотрения вашего заявления.

Скачать пустой бланк заявления на получение патента можно здесь.

В каких случаях ИП лишают права на патент

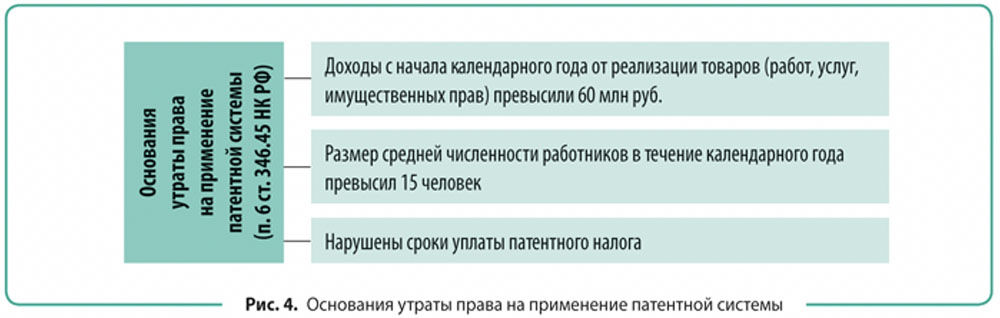

Всего может быть 3 причины, чтобы лишиться такого права:

- доход индивидуального предпринимателя составил более 60 миллионов рублей;

- были наняты новые сотрудники, и их общее количество в штате или по трудовому договору превысило 15 человек;

- приобретены новые автомобили, и суммарное количество транспортных средств больше, чем разрешено законом в конкретном регионе.

Нарушив хотя бы одно из условий, ИП обязан уведомить налоговую службы в течение 10 календарных дней. Через 5 рабочих дней ИП снимут с учёта и переведут до конца года на общую систему, пересчитав при этом все налоги.

Есть и такая ситуация, когда ИП использует по совместительству ПСН и УСН. В этом случае перевод осуществляется полностью на упрощённую систему налогообложения.

Полностью прекратив деятельность на ПНС, ИП обязуется подать соответствующее заявление в налоговую службу.

При этом у предпринимателей есть право снова вернуться на ПНС, начиная со следующего календарного года. Но только при условии, что он соответствует всем рассмотренным ранее требованиям.

Кто имеет опыт перехода на ПНС? Что думаете о такой системе налогообложения? Стоит ли на неё переходить?

Поделитесь своим мнением на этот счёт и задайте актуальный вопрос!

Перешел на 6 месяцев и затем вернулся. Доход плавающий. По УСН платил чуть меньше. Может кому-то и подходит. Скорее тем, кто прочно стоит на земле, и реально успешно ведет бизнес. Тогда действительно можно сэкономить на налогах. У меня не вышло.

А как давно она существует? Как-то меня не сильно привлекает. Подозрительно все прозрачно. Одна сумма и все. Хотя страховые взносы, пенсионные…И снова обдираловка. ИП нынче тяжко приходится. Сочувствую.